上海家化艰难“寻出路”

发布日期:2024-11-04 07:09 点击次数:55

上海家化也开始亏损了,新帅上位5个月,这家老牌企业仍在艰难寻找出路。

撰稿氢小妹,全文4900字,读完约需要8分钟。

10月28日,上海家化刚刚公布了2024年第三季度财报,情况不容乐观——今年三季度(7-9月),该公司净利润为-7529.97万元,这是自2001年上市以来,上海家化首次在第三季度中录得亏损。

细数起来,上海家化已经是一个百年老品牌。

然而,作为国货美妆曾经绝对的“老大哥”,上海家化在被珀莱雅超越后,前二的地位似乎也开始岌岌可危了。

1

首现亏损

先来详细看看此次财报:

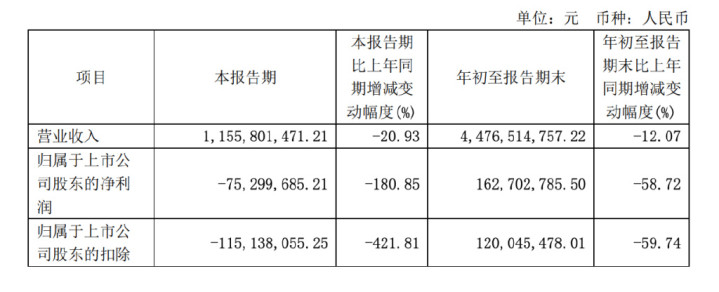

报告期内,上海家化实现营收11.56亿元,同比下降20.93%;净亏损为7529.97万元。

总体来看,2024年前三季度(1-9月)上海家化实现营收44.77亿元,同比下降12.07%;净利润为1.63亿元,同比下降58.72%。

业绩再度下滑,上海家化在财报中也做出了解释:

1、国内业务受行业整体压力影响及公司战略调整,导致收入下降、毛利减少;

2、海外业务受低出生率、婴童品类竞争加剧和经销商降库存影响,收入和毛利率均下降;

3、公司投资的基金和股票公允价值变动和投资收益同比减少;

4、投资的联营公司投资收益同比减少。

今年刚刚上任的新CEO林小海在财报交流会上表示:“虽然从数字结果上来看,的确是承压的,但是扒开来看经营结果,除去一次性及市场方面的影响,企业整体的经营质量还是有所提升的。”

根据财报数据,上海家化前三季度其销售费用和管理费用分别同比下降8.7%和18.0%,9月末存货和应收账款同比分别下降20.36%和27.14%。

上海家化主要从事化妆品、个人护理、家居护理用品的研发、设计、生产、销售及服务,主要品牌包括佰草集、高夫、美加净、启初、六神、家安等。

第三季度的经营数据也披露了各业务部门的不同情况,其中显示,个护(含六神、美加净品牌)营收5.32亿元,美妆(含玉泽、佰草集、双妹、典萃品牌)营收0.95亿元,创新(含启初、家安、高夫等品牌)营收1.51亿元,海外(汤美星)营收3.74亿元。

此外,个护产品销量5881.31万支,平均售价9.05元/支;美妆产品销量432.88万支,平均售价21.96元/支;创新产品销量1675.35万支,平均售价9.04元/支;海外产品销量2460.50万支,平均售价15.21元/支。

产品均价方面,个护类产品均价同比上涨4.70%,美妆微跌0.36%,而创新类产品均价同比大幅下跌19.34%。

若纵向对比,过去几年的前三季度,上海家化的营收均呈现不同程度的下滑——例如2020年1-9月下滑6.15%、2022年1-9月下滑8.17%,今年前三季度12.07%的下滑,是该公司首次录得双位数下跌,净利润下滑比例也为近五年来最大。

尽管一个季度的成绩并不能判断一家公司的好坏,但正在改革中的上海家化,毫无疑问陷入了增长困境之中,而且面临的外部环境和竞争对手,早已今非昔比。

2

动荡月余,

仍在转型起伏路上

上海家化是国内最悠久的大型美妆日化企业之一,前身是成立于1898年的香港广生行。

创始人葛文耀出生于1947年,带领这家公司于2001年在上海证券交易所上市,成为国内行业中首家上市企业,名副其实的“日化第一股”。

2011年,公司在上海国企中率先实现股份制改革,成为混合所有制企业,当时,平安集团通过收购上海家化集团100%股权成为上海家化最大股东。

这之后,上海家化经历了高光增长时刻,市值最高曾翻了一番。

但矛盾渐显。

掌门人葛文耀与大股东平安在公司未来的发展战略上产生冲突,最终葛文耀无奈出局。

自此后,上海家化集团的董事长职位历经多次更迭:

2013年11月谢文坚接任上海家化董事长;

2016年张东方接任,上海家化百年史上首位女掌门;

2020年由潘秋生接任;

此后是今年的林小海站上舞台——2024年5月,潘秋生因个人原因卸任,6月1日,宝洁系高管、曾任职大润发母公司高鑫零售CEO的林小海正式接任董事长一职。

同之前的几任领导一样,林小海上台后也针对内部开启了一系列改革与调整,上海家化随即开启了又一番动荡。

按照林小海接任后首次公开亮相时给出的说法,今年下半年,他治下的上海家化主要做三件事——渠道改革、品牌策略变化、组织结构改革。

这也是此次三季报电话会上,外界关注的焦点。

据林小海披露,目前上海家化整体组织架构分为前台、中台和后台,其中,前台包括美妆事业部、个护事业部、创新事业部、海外事业部以及线下销售部;中台包括市场营销部、研发部及供应链部门;后台包括财务部、人事部等。而线上电商则已经全部归进了事业部,与事业部本身甚至在品牌层面形成闭环。

他同时提及,过去的一个季度,上海已完成了五个事业部总经理的任命,中后台的干部基本上也已经到位。

这不禁让人想到动荡的几个月内,上海家化传出的大裁员风波。

此前,有媒体报道称,“上海家化正在裁员,主要针对销售部门,预计裁员数量约为现有销售团队15%,其中由于各地分公司以销售人员居多,所以遭遇的裁员比例最大,甚至不少区域分公司直接撤销……甚至有员工到上海家化拉横幅维权。”

不论如何,新帅上任、转型期的震荡、业绩的下滑,的的确确存在。

林小海则在电话会上如此说道:“上海家化的线上业务在今年四季度有机会恢复增长,但线下还需要一到两个季度调整。预计到明年二季度全渠道回到增长轨道。”

这是一场漫长的改革。

3

能否重回增长轨道?

国家统计局数据显示,今年1-9月,化妆品消费零售总额为3069亿元,同比下滑1%。9月化妆品零售额同比下滑4.5%,这是连续第四个月下滑。

尽管今年最后一个季度,双十一大促也许会带来销售额的上升,但目前消费市场的冷淡依旧有目共睹。

在这样的大环境下,上海家化的亏损似乎“情有可原”。

但做横向对比,同行们营收的增长,让局面变得更加尴尬。

10月24日盘后,珀莱雅化妆品股份有限公司正式公布2024年前三季度财务数据,其中显示:公司1-9月营收为69.66亿元,同比增长32.72%;归母净利润为9.99亿元,同比增长33.95%。

更早前的半年报中,上美集团实现了营收、净利润同比三位数增长。

巨子生物、丸美股份都实现了营收、净利润同比二位数的增长。

彼时,上海家化营收、净利润双降。

上海家化甚至成为了那个“被超越”的标准线——

2023年财报,珀莱雅集团以89.05亿元的营收打败了“老大哥”上海家化,成为了国内美妆A股的第一名,坐上了龙头的宝座;

2024年上半年,上美股份也完成了对上海家化的反超。

接下来,贝泰妮、巨子生物等公司如若能保持目前的营收增速,超越上海家化可能也只是时间问题。

问题到底出在哪里?

首先,发展多年的上海家化,无可避免地面临着品牌老化的局面,此外,多品牌和产品定位也并不精准。

上海家化旗下拥有佰草集、玉泽、六神、美加净等多个品牌,从品牌和产品角度来看,除了六神和玉泽品牌外,上海家化其余品牌的定位不够明确,缺乏精准的目标消费者画像。

这直接影响了产品设计的目标性和精确度,也无法实现真正意义上的市场突破。

年轻一代的消费者拥有众多选择,为这家国货老品牌买单的情怀很少出现。

其次,未能抓住电子商务发展的机遇,这体现在没有及时适应电商变革、渠道策略摇摆不定。

从渠道占比来看,去年,上海家化主营业务收入线上渠道占比42.66%,反观珀莱雅的主营业务收入线上渠道占比为93.07%;上美股份的营收线上渠道占比达到85.6%。

从结果看,珀莱雅在天猫和抖音的大促活动中占据榜首,其他品牌也尝到了线上红利,而上海家化旗下的品牌在众多电商渠道的表现则显得相对薄弱。

第三,产品创新力不足,缺乏大单品。

上海家化前任CEO潘秋生曾说:“一个品牌有几百个SKU可以把货架摆满,这是抢占线下物理空间时的竞争手段,但在线上渠道,逻辑就反过来了,需要靠大单品驱动。”

诸如六神、美加净在上海家化产品矩阵中存在品牌势能,但也并非绝对的主力大单品,因此,在消费者圈的存在感也就没有那么强。

时移势易,曾经的日化第一股风光不再,集团的生存也充满了挑战。

能否重回增长轨道?新帅林小海面前的难题依旧棘手。

4

美妆生意难做,

多家企业陷入困局

我们深入剖析美妆全行业的现状,不难发现,整个行业正面临着前所未有的挑战。

除了上海家化这一昔日巨头在困境中挣扎,众多国货美妆品牌也普遍遭遇了业绩下滑的困境。

以华熙生物为例,这家在生物科技领域颇具影响力的公司,在前三季度实现了38.75亿元的收入,然而与去年同期相比,却下降了8.21%。更为严峻的是,其归母净利润仅为3.62亿元,同比大幅下滑了29.62%。

同样,贝泰妮集团虽然今年1-9月实现了40.18亿元的营业收入,同比增长17.09%,但净利润却出现了28.39%的同比下滑,跌至4.15亿元。特别是第三季度,公司虽然实现了12.13亿元的营业收入,同比增长14.04%,但归属于上市公司股东的净利润却为-6899.93万元,同比下降了惊人的153.41%。这也是公司自上市以来首次出现单季度亏损的情况。

敷尔佳同样面临着增收不增利的尴尬局面。根据其三季报显示,公司营业总收入达到14.66亿元,同比上升9.47%,但归母净利润却仅为5.14亿元,同比下降了4.2%。在第三季度,虽然营业总收入达到5.27亿元,同比上升11.88%,但归母净利润却仅为1.73亿元,同比下降了5.16%。

此外,敷尔佳的三费占比上升明显,财务费用、销售费用和管理费用总和占总营收的同比增幅高达136.19%。

水羊股份的情况同样不容乐观。公司在前三季度实现了30.45亿元的营业收入,但同比下降了9.84%。归母净利润更是大幅下滑47.6%,仅为9435.63万元。在第三季度,公司单季营收减少30.87%至7.52亿元,甚至出现了1143.98万元的净亏损。

探究这些品牌业绩下滑的原因,各家有各家的难处,但也有一些共性的因素。

首先,宏观形势的遇冷是不可忽视的原因。

自今年6月起,化妆品类零售额已连续4个月同比下跌,这种大环境下,具体美妆品牌的业绩自然难以独善其身。

然而,除了外部环境的因素外,企业自身的问题同样不容忽视。

许多品牌在产品力和创新力上存在明显不足。随着流量成本的日益攀升,越来越卷,如果品牌无法依靠强大的产品力吸引和留住用户,那么即使投入再多的流量费用,给到大主播、网红、KOC,也难以转化为真正的忠实用户。

这种情况下,流量根本无法变成“留量”,最终只能是一场空。

此外,国货美妆品牌在研发上的投入与国际大牌相比仍然存在较大差距。

无论是专利数量还是技术能力储备,国货美妆品牌都处于相对早期的阶段。当品牌无法做到不可替代时,在消费谨慎的时期就很容易被消费者率先遗忘和淘汰。

品质和服务的问题也是导致品牌业绩下滑的重要原因之一。

根据消费保等平台受理的国产美妆护肤相关投诉数据显示,珀莱雅、薇诺娜、自然堂、韩束、瑷尔博士冲进投诉品牌榜前五名,其中珀莱雅、薇诺娜品牌投诉量相对较高,分别达到1397件及1340件,投诉量远超位列第三名的自然堂。

用户投诉的问题主要集中在客服态度差、客服不处理、虚假发货、服务不到位和虚假宣传等方面。这些问题不仅损害了品牌的形象,也严重影响了用户的购买体验和忠诚度。

最后,转型升级不到位也是导致品牌业绩下滑的一个重要原因。

许多品牌缺乏能够拿得出手的爆款大单品;线上渠道没有真正击穿,没有掌握新的流量密码;在面对Z世代崛起的时候,无法迎合年轻人的需求和抓住他们的心。

同时,品牌老化,焕新不够,产品同质化严重等问题,也制约了品牌的发展。

在竞争日益激烈的市场环境中,如果品牌无法及时转型升级并适应市场的变化,那么就很容易被淘汰出局。

可以说,每一次经济周期的轮替,都宛如一场严酷的生存考验,无情地淘汰掉那些无法适应市场变化、缺乏核心竞争力的企业。在这个过程中,市场的格局被重新塑造,行业的版图也随之发生深刻的变革。

眼下,美妆行业正站在这样一个大分化的分水岭上,面临着前所未有的挑战与机遇。

在这样的背景下,谁能够精准把握市场脉搏,及时调整战略方向,不断提升产品品质和服务水平,同时保持强大的创新能力和品牌影响力,谁就有可能度过这轮周期,成为最终的获胜者。

这不仅需要品牌具备敏锐的市场洞察力和果断的决策能力,更需要有深厚的行业积淀和持续的发展动力。

因此,让我们拭目以待,看看在这场美妆品牌的大分化中,哪些品牌能够凭借自身的实力和智慧,成功穿越经济周期的迷雾。

上一篇:崇达技术(002815.SZ): 珠海三厂基建工程已完成

下一篇:没有了